さぎん教育資金贈与専用口座

さぎん教育資金贈与専用口座のごあんない

制度の概要

さぎん教育資金贈与専用口座とは?

お孫さま等への「教育に係る費用」の一括贈与(上限1.500万円)が非課税となります。

1人あたり

上限1.500万円まで非課税で贈与できる

祖父母・父母等直系尊属のお子さま・お孫さま等

1.500万円のうち

上限500万円まで塾や習い事もOK!

贈与されたお子さま・お孫さま等が23歳以上の場合、一部の使途は非課税措置の対象外となります。

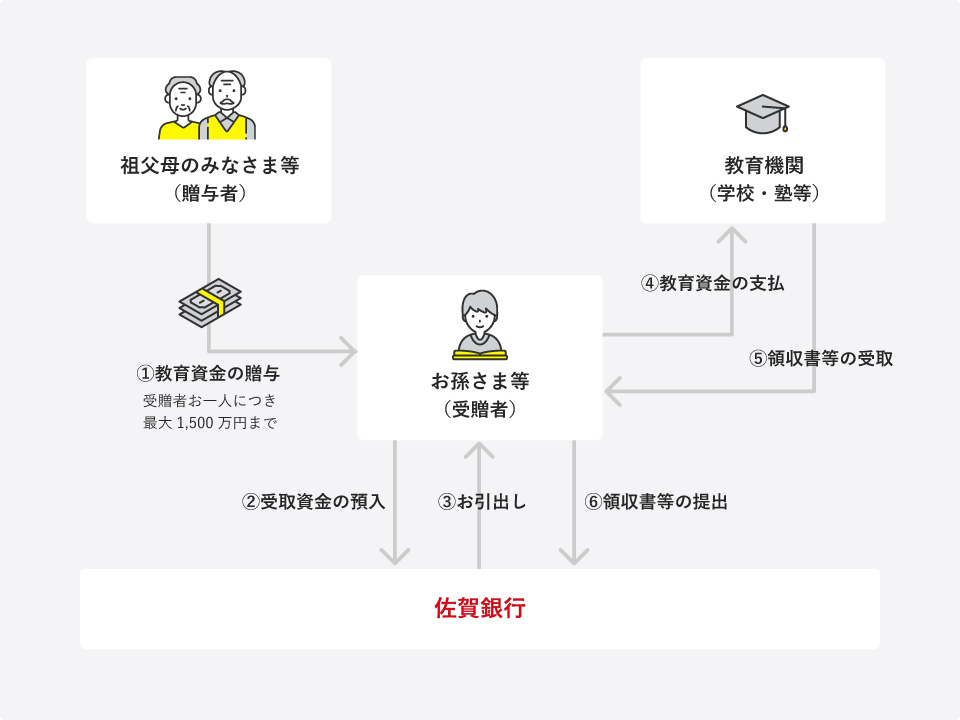

教育資金贈与の仕組み

図は、本預金からご資金をお引出しされた後に教育資金として支払いのうえ、領収書等を銀行窓口にご提出いただく手順のイメージです。

なお、教育資金を支払い後に本口座から資金をお引出しいただくことも可能です。

- 本預金は2013年度税制改正における「教育資金の一括贈与に係る贈与税の非課税措置(以下、「非課税措置」といいます。)」の適用商品です。

口座開設にあたり、教育資金管理契約を締結していただきます。 - 非課税措置の適用を受けるには、直系尊属からの贈与を受ける必要があります。直系尊属とは、例えば贈与を受ける方(受贈者)の父母・祖父母・曽祖父母をいいます。

(したがって、伯父さまから甥御さまへの贈与等は対象となりません。) - お孫さま等が既に他の金融機関や当行の他の店舗に「教育資金非課税申告書」をご提出されている場合、本預金はご利用いただけません。

(ただし、既に教育資金管理契約が終了している場合を除きます。)

複数のご契約をされた場合、最初の一つを除き課税対象となりますのでご注意ください。 - 本預金にお預入れいただけるのは、2026年3月31日までとなります。

商品概要

| 商品名 | さぎん教育資金贈与専用口座 |

|---|---|

| ご利用いただける方 | 曽祖父母、祖父母、父母など直系尊属の方から教育資金の贈与を受けられる30歳未満のお客さま(受贈者)

2019年4月1日より、贈与を受けられる方の前年の合計所得が1,000万円を超える場合は、本契約に係る口座開設はできません。 |

| 預金の種類 | 普通預金(当行と「教育資金管理契約」を別途締結していただきます。)

総合口座でのお取扱いはできません。 |

| 専用口座お預入れ期間 | 2026年3月31日まで |

| 専用口座開設店舗 | 全店でお取扱いいたします。

全金融機関で受贈者お一人につき1口座開設可能です。 |

| お預入れ方法と お預入れの金額 |

|

| お引出しの方法 | 店頭窓口で随時お引出しいただけます。 ATMおよび口座振替でのお引出しはお取扱いいたしません。 |

| 適用金利 | 普通預金の店頭表示金利を適用します。 |

| 口座管理手数料 | 無料 |

口座開設のお手続きに必要なもの

| お孫さま等(受贈者)の ご本人確認書類(原本) |

健康保険証、運転免許証、旅券、個人番号カード(マイナンバーカード)等

お孫さま等が未成年の場合は、お孫さま等と親権者さまのご本人確認書類とともにお孫さま等と親権者さまの関係がわかる確認書類(住民票等)も必要となります。 |

|---|---|

| お孫さま等のご印鑑 | 口座開設にあたり、お届けいただくご印鑑をご用意ください。 |

| 戸籍謄本・住民票謄本等(原本) | 直系尊属からの贈与であることを確認させていただくため、祖父母さま等がお孫さま等の直系尊属であることが確認できる戸籍謄本等をご用意ください。 |

| 贈与契約書(原本) | あらかじめ書面にて祖父母さま等とお孫さま等との間で贈与契約を締結していただき、「贈与契約書」等をご提出いただきます。(写しをとらせていただき原本をお返しいたします。)

贈与を受けられた日から2ヶ月以内に当行にお預入れいただく必要がございますのでご注意ください。 |

| 教育資金非課税申告書(原本) | 非課税措置の適用を受ける金額(お預入れ金額と同額である必要があります。)等を記載していただきます。 お孫さま等(受贈者)のマイナンバーをご申告いただきますので、お孫さま等(受贈者)の個人番号(マイナンバー)が確認できる書類(個人番号カード等)の原本をご用意ください。 申告書は当行より税務署に提出いたします。用紙は店頭にご用意しております。 |

| 合計所得金額に 関する確認書 |

2019年4月1日より、贈与を受けられる方の前年の合計所得金額が1,000万円を超える場合は、非課税措置を受けられません。 前年の合計所得金額の確認のために合計所得金額等を記載していただきます。用紙は店頭にご用意しております。 所得証明書(確定申告書の控えや給与所得の源泉徴収票)のご提出が必要になる場合がございます。 |

2026年3月31日までは追加のお預入れも可能です(ただし、お預入れ限度額は合計で1,500万円までとなります)。

贈与契約書、お通帳、お届けのご印鑑、追加教育資金非課税申告書、ご本人確認書類等をご用意いただき、口座開設店の窓口にてお手続きができます。

お引出し方法について

随時お引出しいただけます。お孫さま等のご都合に合わせてご利用ください。

| お引出し方法 | お引出しいただく際、領収書または請求書を提出していただく方法と、本預金を引出した上で、教育資金を支払い、後日当該領収書等を当行にご提出いただく方法があります。 |

|---|---|

| ご注意事項 | お引出された資金にて、当年中に教育資金を支払う必要があります。 領収書等に記載される支払年月日は口座からのお引出しと同じ年に属することが必要です。同じ年に属していない場合、お引出し金は教育資金以外の支出となり、贈与税の課税対象となりますのでご注意ください。 |

| 領収書等のご提出 | 領収書等(原本)を、領収書等に記載の支払年月日の属する年の翌年の3月15日まで当行へご提出ください。 期限までにご提出いただけない場合、お引出し金は教育資金以外の支出とみなされ、贈与税の課税対象となりますのでご注意ください。 |

非課税措置の対象となる教育資金の範囲

- ①学校等に対して直接支払われる金銭

-

学校等(※)への支払は上限1,500万円

学校等・・・幼稚園、小学校、中学校、高等学校、大学、保育所、認定こども園、外国の教育施設のうち一定のもの、海外の日本人学校、インターナショナルスクール等

- ②学校等以外の者(※)に対して直接支払われる金銭で社会通念上相当と認められるもの

-

学習塾やスポーツ教室等の習い事等への支払いは上記1,500万円のうち、500万円を上限として非課税となります。

学校等以外の者・・・学習塾、スポーツ教室、文化芸術にかかる教室等

- ③対象となる費用

-

- 学校等への支払いの場合

入学金、授業料、入園料、保育料、施設設備費、入学(園)試験の検定(試験)料、学用品費、修学旅行費、学校給食費等

- 学校等以外の者への支払いの場合

- 学習塾やスポーツ教室などに直接支払われる月謝等

- 学校等で必要となる教科書や教材等を業者から直接購入する場合等

- 通学定期券代、留学渡航費等(ただし、2015年4月1日以降に支払われたものが対象)

- 2019年7月1日以降に支払われる教育資金について、お孫さま等が23歳に達した日の翌日以降に支払われるものは対象外となります。ただし、教育訓練給付金の対象となる教育訓練を受講するための費用は除きます。

- 学校等への支払いの場合

本預金の教育資金管理契約の終了について(ご解約)

教育資金管理契約は下記のいずれかに該当する場合、終了いたします。(本預金はただちにご解約いただきますので、引き続きご利用になることはできません。)

- お孫さま等が30歳になられた場合

ただし、2019年7月1日からは、30歳になられた日において、①学校に在学中または②教育訓練給付金の対象となる教育訓練を受講している場合は、当行所定の継続に伴う届出を行うことで引き続きご利用することができます。初回届出後は、その年中において継続に伴う届出がなされなかった年の12月31日または預金者が40歳に達する日のいずれか早い日に終了いたします。

- お孫さま等が亡くなられた場合

- 本預金の残高が零となり、お客さま等と当行とで契約を終了させることで合意した場合

Q&A

教育資金の一括贈与に係る贈与税の非課税措置Q&A

- 誰でもこの制度を利用することができますか?

- 直系尊属(曽祖父母・祖父母・父母)から30歳未満のお子さま、お孫さま、ひ孫さま等への贈与であればご利用いただけます。

2019年4月1日より、贈与を受けられる方の前年の合計所得が1,000万円を超える場合は、本契約に係る口座開設はできません。

(既に開設いただいています教育資金贈与専用口座への追加のお預入れもできません。) - 孫等が何人いても、合計1,500万円までが贈与税非課税の限度額ですか?

- お孫さま等(受贈者)1人当たり、1,500万円が非課税限度額ですので、例えば、お孫さまが3人いれば、合計4,500万円まで非課税で贈与することが可能です。

- 父方、母方の両方の祖父母等から贈与を受けることは可能ですか?

- お孫さま1人当たり1,500万円の限度額内であれば、複数の方(ただし、直系尊属に限る)から贈与を受けることは可能です。

(例):お孫さま1人が、父方の祖父から500万円、母方の祖父から1,000万円の贈与を受けることは可能です。 - 口座を開設する本人以外の贈与者である祖父母や父母の来店は必要ですか?

- 贈与契約がすでに締結されていれば、祖父母さま等のご来店は必要ありません。(贈与契約がなければ、ご来店いただき、契約書の署名が必要です。)

祖父母さま等が贈与を受けられた方の直系の尊属であるとわかる戸籍謄本等をご用意ください。 - 贈与契約書は実印が必要ですか?

- 贈与契約の形式が整っていれば、実印である必要はありません。預金のお届印等でも結構です。

- 贈与者である祖父母等が途中で払出すことはできますか?

- この制度を利用して預入れた資金は、お孫さま等への贈与となりますので、祖父母等(贈与者)が途中で払出すことはできません。

- 教育資金として使われず残った資金については課税されますか?

- 教育資金管理契約終了時(※)に残った資金は、贈与があったものとみなして贈与税が課税されます。また、お客さま等と当行とで契約を終了させることで合意した場合の使われずに残った資金は、贈与があったものとみなして贈与税が課税されます。なお、お孫さま等が亡くなられた場合、贈与税は課税されません。

詳しくは、教育資金の一括贈与に係る贈与税非課税措置について文部科学省のHPをご参照ください。

その他のご注意事項

- 本預金にお預入れいただく前に支払われた教育資金は、非課税措置の適用対象外となります。

- お預入れされた資金を減額することはできません。

- 本預金から引出し後に教育資金を支払う場合、引出し時にお支払先等をお聞きすることがございますので、あらかじめご了承ください。

また期限までに領収書等のご提出がない場合、教育資金管理契約が終了となった年に贈与があったものとして、贈与税が課税されます。 - 「本預金の教育資金管理契約の終了について(ご解約)」中の1.又は3.の事由により教育資金管理契約が終了した場合で、管理残額※がある時は、その残額が、契約が終了した日の属する年に贈与があったものとして贈与税が課されます。2.の事由により契約が終了となった場合は、贈与税は課税されません。

管理残額とは、申告した金額(非課税拠出額)から教育資金として払い出した金額(教育資金支出額)を控除した残額をいいます。

以下の部分の合計金額は残額として贈与税の課税対象となり、その年において他に贈与を受けた金額と合わせて贈与税の基礎控除額を超える場合や相続時精算課税の適用を受ける場合には、贈与税のご申告が必要です。

なお、2023年4月1日以後に取得する金銭について、受贈者が30歳に達した場合等において、管理残額に贈与税が課されるときは、一般税率が適用されます。- 預入金額のうち、お引出しをしなかった部分

- お引出し金額のうち、次の部分

- 教育資金のお支払いに充当しなかった部分

(年間のお引出し合計額が年間の領収書等の合計金額を超える部分を含みます。) - 教育資金の支払いと引出しの年が異なる部分

- 教育資金の支払いに係る領収書等を期限までにご提出いただけなかった部分

- 学校等以外の者への教育資金の支払いで累計500万円を超える部分

- 教育資金のお支払いに充当しなかった部分

- 学校等への振込にかかる振込手数料等は非課税措置の対象とはなりません。

- その他本預金の契約に反する取扱いがあった場合には非課税措置の対象外となる可能性がありますのであらかじめご了承ください。

また、この契約を変更する場合は、当行ホームページに掲示し、掲示とともに変更契約が発効するものとします。 - 教育資金管理契約終了の日までの間に贈与者が亡くなられた場合、亡くなられた日における管理残額をお孫さま等が贈与者から相続又は遺贈により取得したものとみなして、相続税の課税対象となります。

ただし、亡くなられた日において次のいずれかに該当する場合を除きますが、2023年4月1日以後に取得した金銭については、当該贈与者の死亡に係る相続税の課税価格の合計額が5億円を超えるときは、管理残額を相続等により取得したものとみなします。- お孫さま等が23歳未満である場合

- お孫さま等が学校等に在学している場合

- お孫さま等が教育訓練給付金の支給対象となる教育訓練を受講している場合

②又は③に該当する場合は、その旨を明らかにする書類(在籍証明書・学生証・受講案内等)を上記の届出と併せて提出された場合に限ります。

2019年3月31日以前に取得した金銭については、課税されません。

2019年4月1日から2021年3月31日に取得した資金については、死亡前3年以内に取得した金銭のみ相続税の課税対象となります。

上記①②③のいずれかに該当し、亡くなられた贈与者から令和5年4月1日以後に贈与を受け、本非課税措置の適用を受けた場合は、以下の書類をその贈与者の相続税の期限内申告書の提出期限(通常、その贈与者が亡くなられた日の翌日から10か月)後、速やかに当行へご提出ください。期限前であっても当該書類は提出可能です。ただし、上記提出期限前に、贈与者の相続税の課税価格の合計額などに訂正があった場合は、訂正後の書類を再提出する必要があります。

なお、下記書類の提出に当たっては、納税者自身で当該課税価格の合計額の計算を行うことになりますが、「相続税の期限内申告書(第1表)の控えの写し」については、必要な事項以外は納税者自身にてマスキングなどの処理をしていただいた上で提出していただきます。Ⅰ.贈与者の相続税の課税価格の合計額が5億円を超え、かつ、受贈者が相続税の期限内申告書を提出している場合

- 相続税の期限内申告書(第1表)の控えの写し

- 贈与者に係る相続税の課税価格に関する確認書

Ⅱ.贈与者の相続税の課税価格の合計額が5億円を超え、かつ、受贈者が相続税の期限内申告書を提出していない場合

- 課税価格の合計額が5億円を超えることを明らかにする計算明細書等

- 贈与者に係る相続税の課税価格に関する確認書

Ⅲ.贈与者の相続税の課税価格の合計額が5億円を超えない場合

- 贈与者に係る相続税の課税価格に関する確認書

税制上のお取扱については、税理士または所管税務署等にご確認ください。

- 上記7において2021年4月1日以後に取得したものについて相続等により取得したものとみなされる管理残額について、贈与者の子以外の直系卑属に相続税が課される場合には、相続税額の2割加算の対象となります。

お問い合わせ・ご相談

さぎん窓口

お問い合わせ・ご相談は、お近くの窓口へご連絡ください。

来店予約やご相談受付フォームもご活用いただけます。