2023年末までに開設したNISA口座をお持ちのお客さまへ

2023年末までに開設した

NISA口座をお持ちのお客さまへ

一般NISA口座で保有する投資信託等は、購入した年を含め5年間、つみたてNISA口座で保有する投資信託等は、購入した年を含め20年間が非課税保有期間となっております。保有する投資信託等は、非課税保有期間の終了後、課税口座へ移管されます。

2023年末までのNISA購入分の取扱いについて

非課税保有期間が満了するまでの間は、旧NISA口座のまま保有することができます。その間は配当等や譲渡益が非課税となります。

NISAの注意ポイント

- ポイント1

- 旧NISA口座で保有する投資信託等は、非課税期間満了後、課税口座(特定口座または一般口座)に払出し(移管)されます。

- ポイント2

- 旧NISA口座(一般NISAやジュニアNISA)から現行NISA口座へロールオーバーは不可です。

一般NISA口座の非課税期間は5年です。

投資してから5年経ってそのままにしておくと、非課税期間終了後に保有商品は課税口座へ移管されますが、非課税期間終了前に非課税扱いで売却することもできます。

取扱いは以下の2通りとなります。

非課税期間終了後に

課税口座に払出し(移管)

- NISA口座ではなくなり、課税扱

- 損失が出た場合、損益通算が可能

- 移管後の売却時、基準となる時価に注意

非課税期間終了前に

売却する

- 売却益が非課税で受取

- 損失が出ても、損益通算はできません

- 非課税期間内となる期日に注意

2023年までの旧NISA投資分は、2024年からのNISA非課税保有限度額とは別枠で、非課税期間終了年まで運用が継続できます。

旧NISA口座から、現行NISA口座へ保有商品を移管(ロールオーバー・非課税期間を延長)することはできません。

非課税保有期間終了後の注意点

- 注意点1

- 非課税保有期間が終了する投資信託等は、翌年1月1日に課税口座へ移管。

- 注意点2

- 課税口座への移管の際は、非課税保有期間が終了する年の最終営業日の時価で移管。

移管後に譲渡した場合には、移管時の時価が課税口座における取得価額となり、それをもとに利益に対して課税。また、移管後に支払われた配当等は課税。

- 注意点3

- 一般NISA口座やつみたてNISA口座から2024年以降のNISA(成長投資枠・つみたて投資枠)へのロールオーバーは不可。

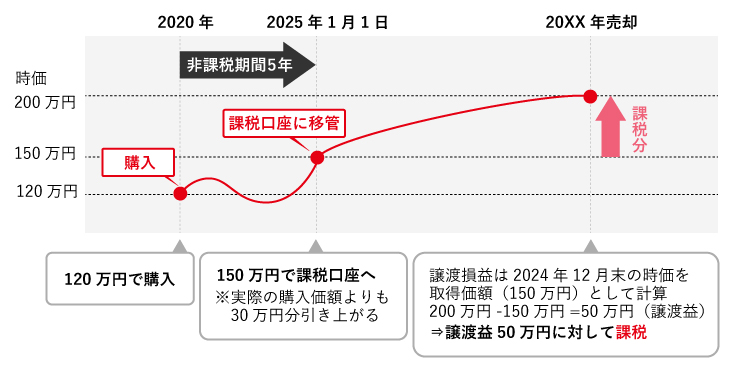

課税口座へ移管後の課税事例

非課税保有期間が終了する年の最終営業日の時価が課税口座における取得価額となり、譲渡時には取得価額をもとに利益に対して課税(損益通算等が可能)

例:120万円で購入した投資信託を、

150万円で課税口座へ移管後、200万円で売却

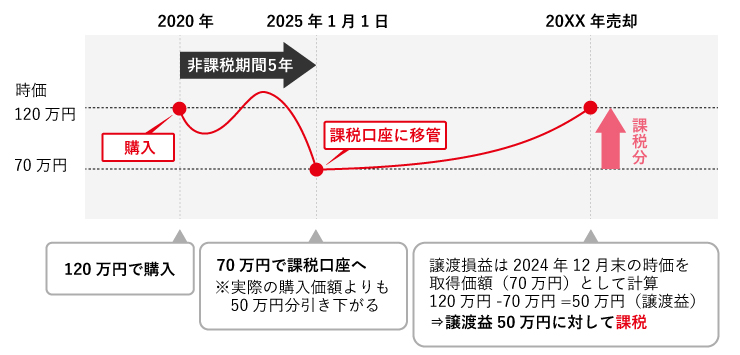

課税口座へ移管したときの時価が当初の購入額より下落している場合でも、その後時価が上昇した際に売却すると、課税口座へ移管した時の時価との差額が譲渡益となり課税されます。

例:120万円で購入した投資信託を、

70万円で課税口座へ移管後、120万円で売却

お問い合わせ・ご相談

さぎん窓口

お問い合わせ・ご相談は、お近くの窓口へご連絡ください。

来店予約やご相談受付フォームもご活用いただけます。